Berbeda dengan utang-utang resmi seperti pinjaman pemerintah, global bond tidak mengikat seperti pinjaman resmi, di mana alokasi penggunaannya sudah ditentukan.

Sebagai bagian dari upaya pemerintah menjaga cadangan devisa melalui utang, global bond bukanlah barang baru. Mengingat pasar modal internasional adalah salah satu sumber alternatif pembiayaan bagi pemerintah.

Di Indonesia, pada 1996, pemerintah saat itu sudah menerbitkan obligasi di pasar internasional senilai USD400 juta atau setara Rp3,7 triliun kurs tahun tersebut.

Setelah krisis ekonomi, sosial, dan politik yang berlangsung sekitar delapan tahun, pada tahun 2004 pemerintah kembali menerbitkan obligasi global.

Nilainya jauh lebih besar yakni USD satu miliar dengan jangka waktu sama sepuluh tahun. Dan pada April 2005 pemerintah kembali menerbitkan obligasi global senilai yang sama dengan nilai kupon sebesar 7,25%, dan hasil imbal pada waktu jatuh tempo (yield to maturity) sebesar 7,375%.

Pada tanggal 3 Maret 2006 pemerintah Indonesia kembali menerbitkan dua seri obligasi internasional yang diterbitkan dengan format terbitan 144A/Reg S dan dicatat di Bursa Efek Singapura.

Adapun bunga pembayaran kupon adalah 6,875% untuk INDO17 dan 8,5% untuk INDO35.

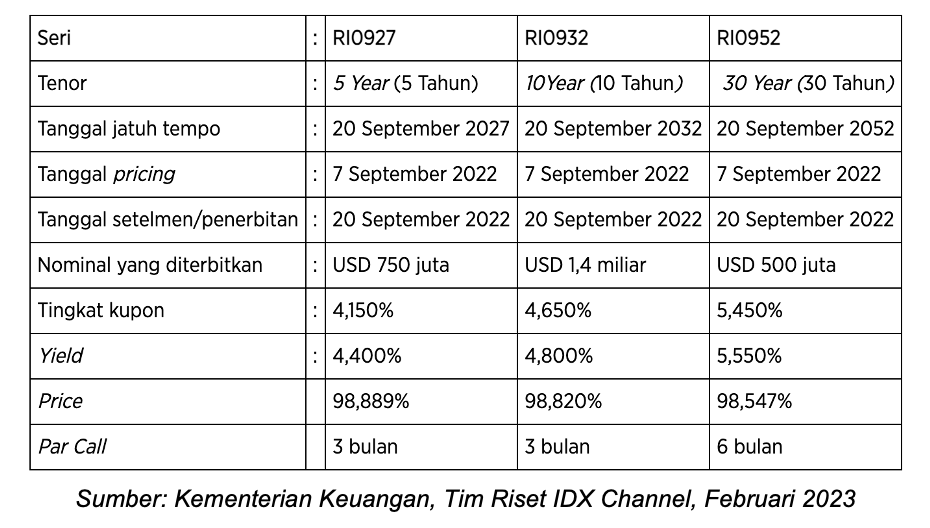

Pada 7 September 2022 lalu, pemerintah telah berhasil melakukan pricing atas global bond dalam denominasi USD dengan format SEC Shelf Registered dengan nominal yang diterbitkan adalah sebesar USD2,65 miliar dalam 3 seri yakni RI0927, RI0932, dan RI0952. (Lihat tabel di bawah ini.)

Dalam penerbitan obligasi global di tahun ini, dua seri nominal penawaran untuk kedua seri sebesar USD7,6 miliar. Jumlah ini terdiri dari USD3,9 miliar untuk INDO 17 dengan 232 investor dan pembukaan kembali INDO 35 sebesar USD3,7 miliar dengan jumlah investor 189 investor.

Adapun nilai emisi yang mencapai Rp46,83 triliun itu (estimasi kurs Jisdor Rp15.610/dolar AS), terdiri dari seri RI0128A yang diterbitkan senilai USD 1 miliar, kupon 4,55% dan imbal hasil 4,8%.

Seri ini memiliki tenor 5 tahun dan akan jatuh tempo pada 11 Januari 2028.

Direktur Surat Utang Negara Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko (DJPPR) Kementerian Keuangan Deni Ridwan mengatakan emisi obligasi global ini mencerminkan optimisme pemerintah masuk di pasar global sebagai emerging countries pertama di Asia yang menerbitkan global bond pada 2023.

Hal ini juga menandakan keberhasilan pemerintah menerbitkan global bonds dengan format SEC untuk ketiga belas kalinya sejak tahun 2018. (ADF)